相続と贈与

相続で遺族が感情的になってしまい、揉めてしまうことがあります。

裁判所での調停手続きに発展した事件のうち、約75%が遺産総額5000万円以下。

つまり相続が争続となる理由は、遺産の価格の多い少ないではなく、どの家庭にも起こりうるということです。

相続は、それくらい身近な問題です。

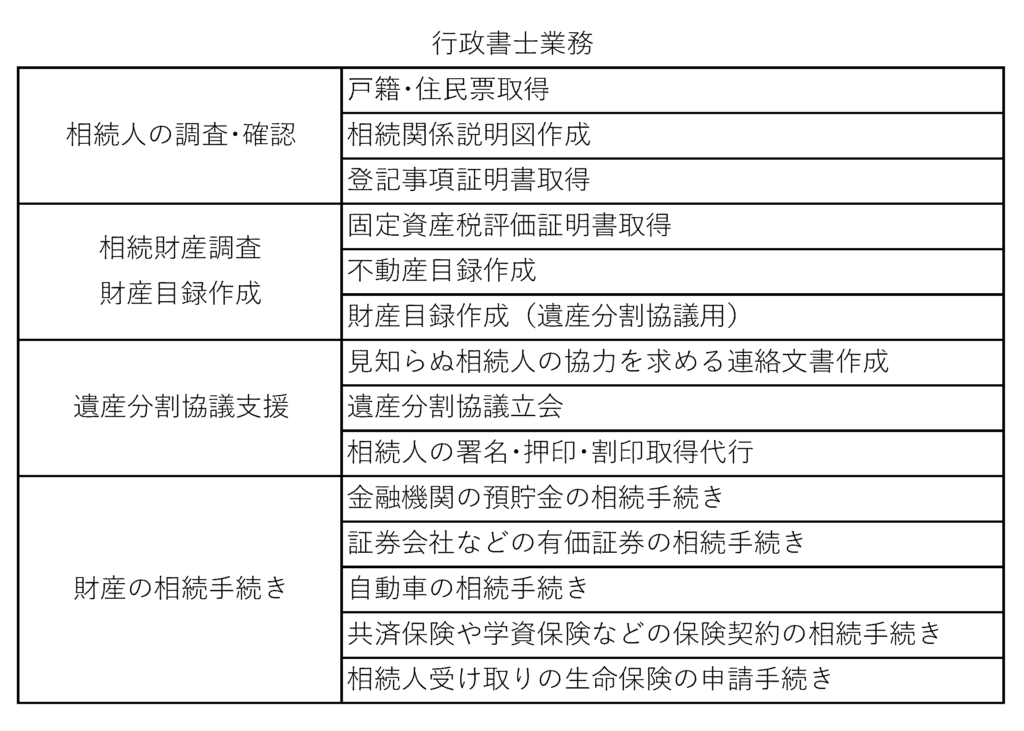

相続において行政書士が携わることができる業務は以下の通りです。

行政書士として相続手続き関連の書類を作成するにあたり、相続や贈与の知識が必要になってきます。

今回は、行政書士が知っておきたい相続と贈与の横断的な基礎知識について解説します。

相続の流れ

相続の開始

「相続の開始日」は、「被相続人の死亡を知った日」になります。

ほとんどの人が、「被相続人が死亡した日」=「被相続人の死亡を知った日」になると思います。

被相続人が死亡したら、以下の確認をします。

- 遺言書はあるか?

- 相続人はだれか?

- 相続財産は何があるか?

行政書士が、相続関係説明図を作成する際に、相続人は誰か、ということを調べるのですが、まれに1年以上たった後に相続人が見つかることもあります。

3か月以内にすること

相続放棄・限定承認は、相続の開始から3か月以内にしなければいけません。

限定承認は、あえて乱暴に言うと、相続する財産の範囲内で借金を相続するということです。

相続人全員が家庭裁判所に申し立てる必要があり、また、不動産売却などが絡む場合は競売などの手続きが必要となり、手続きが終わるまで1年以上かかることもあります。

相続放棄は、財産も借金も相続しないということです。

相続放棄を行った場合、その相続人は相続開始当初から法定相続人ではなかったことになります。

しかしながら、税務上ではちょっと扱いが異なります。

実は、相続放棄は基礎控除に影響しません。

相続放棄はなかったものとして法定相続人を数えます。

相続の手続きでは「相続開始当初から相続人ではない」として扱われるのですが、相続税の計算では「相続放棄はなかった」として扱われます。

3000万円+(600万円×法定相続人の数)

4か月以内にすること

相続の開始から4か月以内に、準確定申告をする必要があります。

所得税は、毎年1月1日から12月31日まで所得を計算し、その所得金額に対する税額を算出して翌年の2月16日から3月15日までの間に申告と納税をすることになっています。

これを確定申告といいます。

しかし、年の中途で死亡した人の場合は、相続人が、1月1日から死亡した日までに確定した所得金額及び税額を計算して、相続の開始から4か月以内に申告と納税をしなければいけません。

これを準確定申告といいます。

10か月以内にすること

相続の開始から10か月以内に相続税の 申告と納税をする必要があります。

10か月を超えて申告することになった場合、無申告加算税として15%税金が上乗せされてしまいます。

それまでに遺産分割協議をまとめなければいけないのですが、相続人同士が揉めてまとまらない場合は、相続人が法定相続分で相続したとみなして申告することもあります。

相続する財産

土地、建物、預金、有価証券などは試算になりますので、金額に直すといくらになるかを評価します。

土地であれば路線価、建物であれば固定資産税評価額で評価します。

貴金属や宝石は、宝石屋さんに鑑定を依頼、絵画などは専門家に評価を依頼します。

相続開始時点の時価で評価することになります。

生命保険金や死亡退職金は、「500万円×法定相続人の数」までは非課税の資産となります。

また、お墓や仏壇などは、死亡前からあったものであれば非課税です。

それと、死亡日より前の3年間に行われた相続人に対する暦年贈与(贈与税の非課税枠110万円を使ったことで、贈与税かからなかった贈与)は、相続税の対象になります。

ですが、相続人ではない人、たとえば孫や息子のお嫁さんへの生前贈与は、相続税の課税価格に加算されません。

「相続人でない孫や息子の嫁への贈与が有利」とメディアで紹介されているのを見たことがある人がいるかもしれませんが、こういう理由だからです。

相続税の税務調査について

被相続人が死亡してから半年ほどたったときに、税務署から「お尋ね」が来ることがあります。

脱税や不正が疑われているとまでは言いませんが、ちょっとマークされていると思った方が良いかもしれません。

相続税については、しっかりと申告してください。

相続税の税務調査は、相続税の申告書を税務署に提出後、1-2年が目安です。

税務署が注目している財産は以下の通りです。

- 相続開始前3年以内の暦年贈与

- 相続時精算課税制度による贈与

- 孫・息子名義の預金通帳や株式

- 非課税枠を超える死亡保険金

- 被相続人の預金口座から死亡前に多額(数千万円)の出金

贈与になる場合とならない場合

贈与とは、贈与者の「あげます」という意思と、受贈者の「受け取ります」という意思の合致にに基づき、無償で財産をあげることをいいます。

受贈者が「受け取りません」と拒否した場合や贈与の意味が理解できないほど受贈者が幼い場合などは、贈与にはなりません。

子どもや孫の通帳や印鑑を贈与者が管理している場合などは、贈与に当たらないケースが多いです。

贈与契約書を作るときの5つのポイント

税務調査が入ったときに、確かに贈与があったことを証明するため、生前贈与をする際、贈与者人と受贈者で「贈与契約書」を交わすことは有効です。

贈与契約書作成のポイントは5つです。

ーーーーーーーーーーーーーーーーーーーー

贈与契約書

贈与者○○と受贈者××との間で、下記の通り贈与契約を締結した。

1、 本日○○は、下記の財産を××に贈与するものとし、××はこれを承認した。

贈与者、受贈者を明記

贈与財産 現金100万円

贈与財産を明記

2、 ○○は、上記財産を20XX年Y月Z日までに××の預金口座(□□銀行□□支店 普通 口座番号□□□□□□□)に振り込むこととする。

いつ贈与を実行するか、贈与の方法、負担について明記

20XX年■月■日

契約の日付を明記

贈与者

(住所)〇〇〇〇〇〇〇〇〇

(氏名)〇〇〇〇 印

受贈者

(住所)×××××××××

(氏名)×××× 印

※親権者

(氏名)△△△△ 印

(氏名)▲▲▲▲ 印

受贈者が未成年の場合(赤ちゃんや幼児)、法定代理人である親権者(両親)の署名・押印も必要。

ーーーーーーーーーーーーーーーーーーーー

相続と贈与は密接な関係があります。

行政書士業務を円滑に行うために、相続と贈与の横断理解しておきましょう。

コメント